歯科医院のM&Aにおいて売却がうまくいかないケースとは

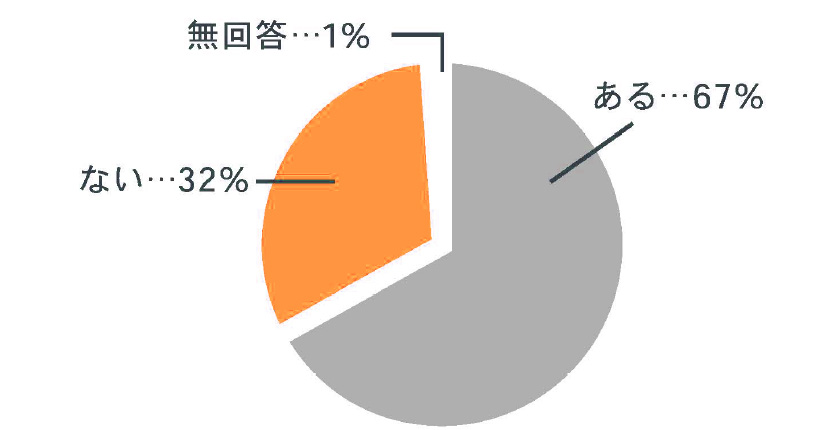

歯科医院のM&Aによる売却がうまくいかないケースには、主に3つの要因があります。

- 売手側に問題があるケース

- 買手側に問題があるケース

- 仲介会社に問題があるケース

M&Aを成功させるためにも、それぞれにどのようなケースがあるのかを確認しましょう。

■ 監修者

日本歯科医療投資株式会社 代表取締役歯科医師:水谷 友春

詳細はこちら

売手側に問題があるケース

売手側に問題があるケースでは具体的に以下のケースが考えられます。

- 医院の資料が揃っていないケース

- 複数の仲介会社に依頼してしまったケース

- M&Aの交渉中に医院の業績が大幅に悪化してしまったケース

①医院の資料が揃っていないケース

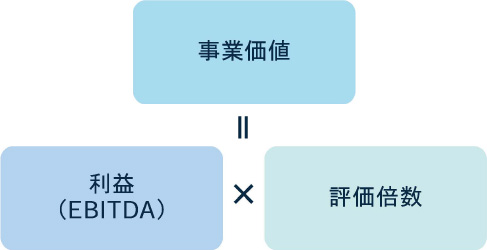

近年、活況を呈する歯科医院のM&Aにおいては、医院の売却価格が数千万から数億円になることも珍しくありません(弊社支援実績では10億円を超えた事例も多くあります)。

買手側は、知り合って間もない相手と大きな金額の取引をすることになるため、引き受ける医院を慎重に検討することになります。

そして、検討の過程で、買手側は売手に対して、対象の歯科医院に関する様々な情報を提供するように求めます。

売上に関するデータは決算書から読み取れますが、それだけでは判断できない情報も少なくありません。

患者数やチェアの稼働率といったデータは勿論のこと、労働集約型の歯科医院では、勤務医や歯科衛生士のパフォーマンス、採用に関するデータなど、人に関する質問が多い傾向です。

例えば、目下の歯科業界ではスタッフ採用の難しさが大きな課題となっています。

患者さんの数は多いけれど、勤務医や歯科衛生士を採用できていない、といった歯科医院も多いのではないでしょうか。

そのような状況下では、歯科医院を長く運営していく上で、患者数と同じかそれ以上に、スタッフを採用できる医院かが重要といえるでしょう。

採用力があるかの判断に際して、医院の求人に対する応募数や採用数、そして現在のスタッフの在籍年数も指標となりえますが、レセコンからは確認できません。

医院側で集計していないと出せない資料です。

しかし、売手側がこのようなデータを取得していない場合、買手側からすると「数千万から億単位の投資をして、これから長い期間医院を運営していくためには、判断材料が少なすぎる」と考える場合もあるでしょう。

結果、買収監査(デューディリジェンス)や条件交渉に入る前に、買手側からお断りとなる場合も少なくありません。

②複数の仲介会社に依頼してしまったケース

M&Aで医院を売却する際、同時に複数のM&A仲介会社に依頼することで問題が発生することもあります。

M&A仲介業者が競い合うことで、「より高額の提示をしてくれる買手が見つけられる」「仲介会社から手数料の減額オファーがされる」と考える売手の経営者もいらっしゃるかもしれません。

しかし、多くの場合において逆効果です。

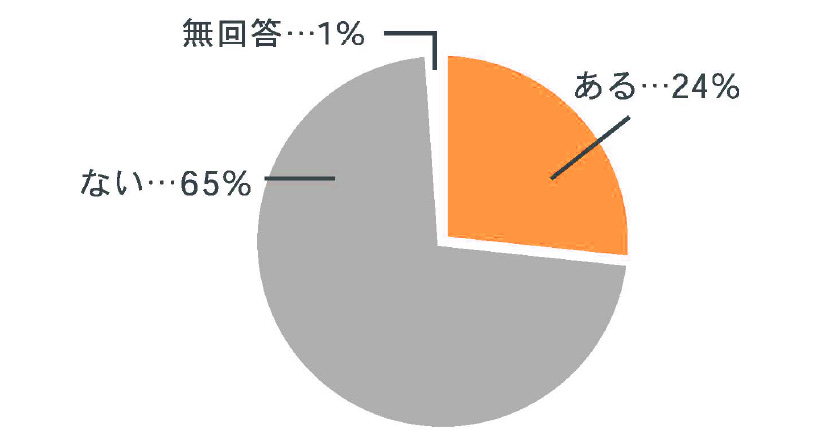

歯科医院のM&Aが活況を見せているとはいえ、株式会社と比較した場合、歯科医院への投資を検討する買手の数は決して多くありません。

歯科医院の特殊性(歯科医師を頂点とするヒエラルキーや医療法人特有の法律上の制限等)が原因と言えます。

具体的には、売上が同規模と仮定した場合、IT企業であれば買手として100社の候補先がリストアップされることもあります。一方、歯科医院の場合、ほとんどのケースで5社前後、超優良な歯科医院でも10社前後です。

複数の仲介会社を利用したとしても、提案される候補先はその限られた買手となります。異なる仲介業者から同じ情報が渡ってしまうと、買手に「出回り案件」という印象を与えかねません。

結果、買手としては1円でも安く買いたいという意向が働き、1円でも高く医院を売却したい売手の希望が叶いにくくなります。

弊社代表の水谷は2019年より投資ファンド傘下において、買手として歯科医院への投資を経験してきましたが、その中で買手企業内の会議で聞いた会話を紹介しましょう。

同一医院の情報が複数仲介会社から持ち込まれると、社内会議の場において、「よほど売り急いでいる先生なのかな」「いろんな仲介会社さんが持ってきてくれているけど、どこが一番安く買えるように交渉してくれるかな」などの話が、買手側から出ていたとのことでした。

つまり、高く売ろうとして複数の仲介会社に依頼した結果、売却価格を下げてしまうことになりかねないということです。

仲介会社自身の熱意も低下するため、売手にとっては逆効果になってしまいます。

また、安易に複数の仲介会社に依頼することで、貴重な買手候補を減らす事態になるかもしれません。

買手側も仲介会社とアドバイザリー契約を締結することが一般的です。

一度アドバイザリー契約を締結すると、買手側は契約を結んだ仲介会社以外からの提案を受けられなくなります。

例えば、ある買手がX歯科医院について、仲介会社Aとアドバイザリー契約を締結したとします。

後日、売手の先生が仲介会社Aに不満を抱き、仲介会社Bに一本化したいと思っても、買手はX歯科医院について仲介会社Bを通せない状態になってしまうのです。

③ M&Aの交渉中に医院の業績が大幅に悪化してしまったケース

不可抗力でもありますが、M&A交渉中に医院の業績が大きく悪化するのは決して少なくないケースです。

M&Aにおいては、医院売上を筆頭に、過去の実績値を基準に交渉が行われるものです。

交渉の最中に、複数の勤務医の退職が発生した場合、売上の大幅な下落が予想され、どうしても過去の実績値では判断できなります。

買手としては、ドクターの離職に伴う減収見込みから、譲渡金額を下方修正せざるを得ず、売手が当初想定していた譲渡金額には届かないでしょう。

金額の調整で済めばまだ良い方で、そもそも、勤務医が少ない医院は検討対象から外れる場合もあります。

このようなケースを防ぐためにも、医院の安定期にM&Aを検討されることは非常に意味があると弊社は考えています。

買手側に問題があるケース

買手側に問題があるケースでは具体的に以下のケースが考えられます。

- 情報収集目的で、そもそも買収の意思がないケース

- 提示条件を急に撤回するケース

① 情報収集目的で、そもそも買収の意思がないケース

M&Aのプロセスには、売手側・買手側の双方に相当な労力がかかるものです。

始めはスムーズに交渉が進んでいても、不可抗力で合意に至らず、売買が成立しない(ブレイクする)場合もあり、売手・買手共にこれまで費やした労力を前に、落胆することになるでしょう。

さらに、もしその労力が本気で検討していない相手との交渉に費やしたものであれば、それほど無駄なものはありません。

残念ながら、M&Aにおいて、買収の意思が無くても、ライバル企業や関心のある企業の情報を収集するためだけに、関心があるように装い、対象医院の資料開示請求や質問をする企業がいることも事実です。

初めてM&Aに挑戦する売主、特に良心ある歯科医師の先生に、買収の意思のない企業を見抜けというのは、かなり難しい話でしょう。

本気にM&Aを検討する企業かどうか見抜けなかった場合、当然に買手側の責任ではありますが、M&Aのプロたる仲介会社にも責任があると弊社は考えています。

② 提示条件を急に撤回するケース

M&Aに限らず、一定数の企業には、現場レベルではほぼ決定権がなく、トップの意向が絶対という企業が存在します。

特に、オーナー企業やワンマン経営の企業場合は、その傾向が顕著です。

担当者と最終意思決定権者の間で意思疎通が取れていないと、最終的に取引自体が取り下げになってしまうこともあります。

実際に弊社でもそのような事例がありました。

ある歯科医院様の案件で、当初から売主の先生の希望条件に満額回答される買手企業さんがいらっしゃいました。

非常にオーナー色が強い企業さんであったことに加え、あまりにもスムーズな満額回答でした。

売主の先生には、「要注意」である旨をお伝えし、買手企業担当者に確実性を確認したところ、「最終決定は代表一人で行う」とのことをヒアリング。

最終的には、その企業から当該M&Aの基本条件を記載した意向表明書が提出された後であるにもかかわらず、「代表が『なんか違う気がする』と言っているので」と電話一本で、交渉は一方的に打ち切られました。

弊社が事前に兆候を察知していたため、他の買手様に速やかに案内することができ、その歯科医院は大きな時間的ロスなしにM&Aを成功させることができました。

もしその企業一本に絞って交渉を進めていたなら、大きなロスになったでしょう。

そのため、売手側は、買手側の最終決定権者や判断基準、投資決定のタイミングを事前に把握しておくことが重要です。

もちろん、売主の歯科医師に求めることは極めて難しいので、仲介会社が責任をもって行うべき事柄だと弊社は考えています。

仲介会社に問題があるケース

仲介会社に問題があるケースでは、具体的に以下のケースが考えられます。

- M&Aの知識や経験が不足しているケース

- 歯科医院M&Aの取り扱い経験が不足しているケース

- 歯科医院の買手を知らないケース

- ファンドとの交渉ができないケース

① M&Aの知識や経験が不足しているケース

近年のM&Aブームを背景に、M&A仲介会社は急増し、現在、日本国内には3,000社を超えるM&A仲介会社が存在すると言われています。

しかし、そのうち6~8割の企業は会社として未成約(一件もM&Aを成約させていない)という調査もあることから、会社としてM&Aの知識や経験がないまま仲介業務を行っているともいえます。

歯科業界に例えると、インプラントを標榜する歯科医院の6~8割がインプラントを一本も埋入したことがない医院といったところでしょうか。

これは非常に怖い数値ではないかと思います。

② 歯科医院M&Aの取り扱い経験が不足しているケース

株式会社のM&Aを取り扱ったことがあっても、歯科医院M&Aの経験がある仲介会社は多くないことが実情です。

ましてや歯科医療や業界に関する知見がある仲介会社は、残念ながら、ほとんどないでしょう。

歯科医院は形態と運営において一般企業とは大きく異なるため、専門的な知識がないと、スキームの構築ができませんし、医院の特徴や魅力を見極め、買手に正しく伝えることができません。

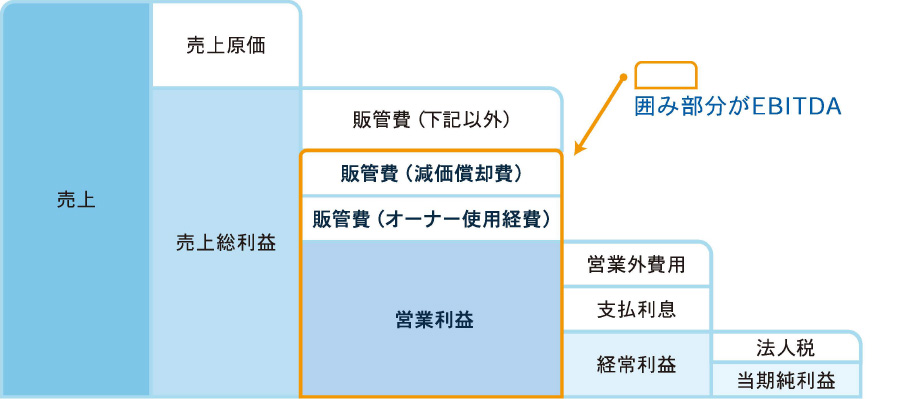

スキームが不十分では、売手の歯科医師に課される税率が高くなってしまうことや、現場のスタッフに混乱を与える可能性が極めて高くなります。

また、医院の特徴を正しく伝えられていない場合、買手に関心を持ってもらうことができませんし、より良い条件を引き出すことも当然ながら不可能です。

③ 歯科医院の買手を知らないケース

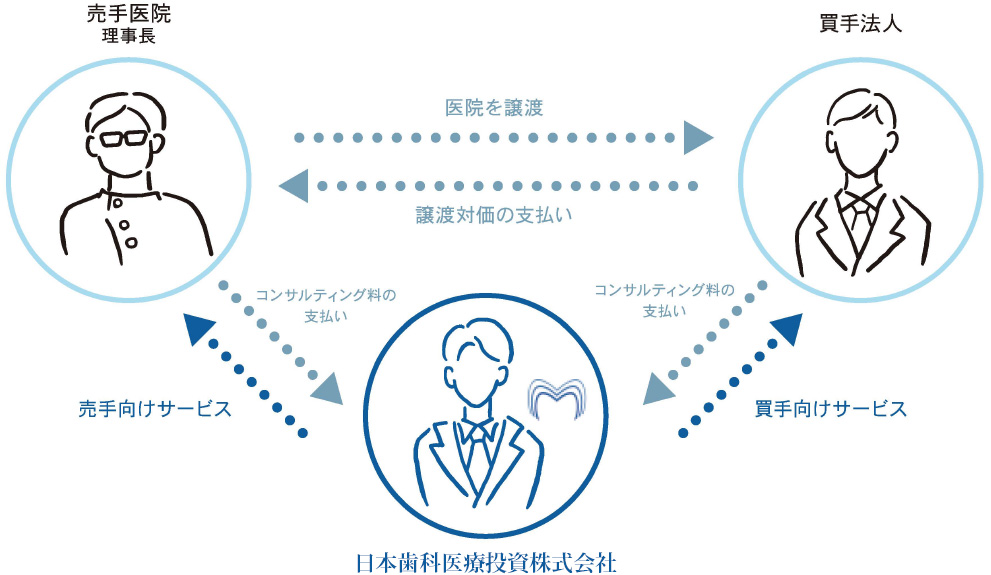

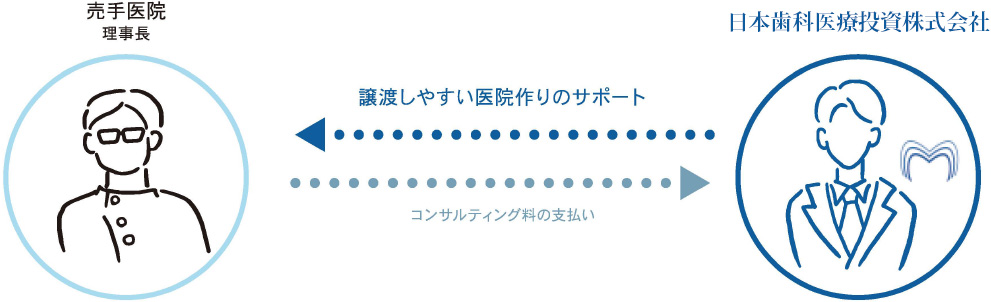

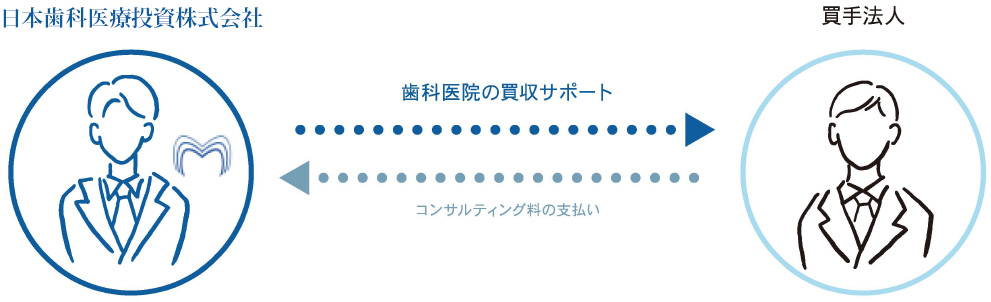

弊社ではお相手探しを本格的に行うアドバイザリー契約とは別に、将来のM&Aに関するコンサルティングや、別の仲介会社で進行中のM&Aに対するセカンドオピニオン業務を行っています。

前述の通り、M&A仲介会社が急増する中で、弊社にもセカンドオピニオンの依頼が増加してきております。

そのような中で多いのが、「『ここしか買ってくれない』と言われ1社しか買手を紹介されていないが、本当にそうでしょうか?」といった内容です。

先に述べた通り、絶対数としては多くないものの、歯科医院のM&Aが活況を呈する中で、買手が1社しかいないということはあり得ません。

複数社を紹介された後に、結果的に本格検討することになったのは1社のみという話ならありえますが、その先生は、そもそも1社しか提示されていないということでした。

M&Aにおいて、1対1の交渉の場合、力学的に買手が優位になることが多く、「他に買手がいないでしょ?安いならウチが買ってもいいですよ」といった買手の姿勢を招きかねません。

実際にその先生が提示されていた売却金額は、同規模の医院の弊社仲介事例の半額の評価額でした。

売却金額のみならず、売却後の自身の働き方や、スタッフや患者さんのために好条件のM&Aを叶えるためには、複数の買手候補との交渉を行うことが必須です。

そのためには、歯科医院の買手を多く知っている仲介会社、さらに言えば、買手候補が譲受した歯科医院をどのように運営しているか、歯科業界にどのような展望を持っているかを把握している仲介業者であることが好ましいでしょう。

④ ファンドとの交渉ができないケース

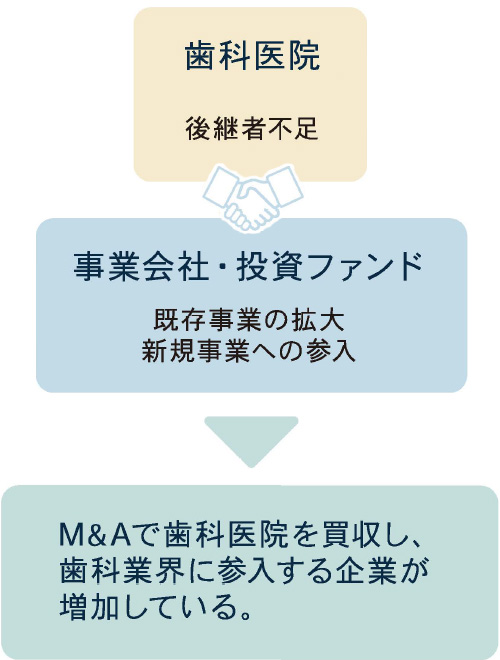

こちらは前述の①~③を合わせたようなケースではありますが、投資ファンドとの交渉ができない仲介会社では、好条件での歯科医院M&Aを叶えることは困難と考えられます。

なぜなら、歯科医院に限らず一定以上の金額での法人売却を考える際、投資ファンドの存在を避けて通ることはできないからです。

弊社では、大型の歯科医院のM&Aを支援させて頂くことも多く、譲渡価格が10億円を超えるケースも決して珍しくはありません。

そのようなケースでは、買手として個人の歯科医師や、歯科の医療法人から手が上がことはほとんどなく、潤沢な資金を持つ投資ファンドや一部の事業会社が候補になる場合がほとんどです。

しかしながら、歯科医院の売買を専門に扱われる業者さんには、本業は歯科ディーラーや開業支援会社、医院用テナントを扱う不動産会社であったりする場合も多く、必ずしもM&Aを専門とされているというわけではないようです。

そのような業者のケースでは、「地元に根差してこれから開業したい」という若手歯科医師の情報は有していても、東京を拠点に百億円単位の資金を運用する投資ファンドとのコネクションがある会社さんは多くないように思います。

また、M&Aのプロである投資ファンド相手に交渉を重ねることは、非常にタフな仕事となり、通常のお相手探しだけではないスキルが必要とされます。

好条件(高額)での売却を考える際には、筆頭候補ともなりうる投資ファンドとのコネクションや交渉スキルについて、よく確認する必要があるでしょう。

仲介会社を選ぶ際に気を付けるポイント

ここまで述べてきたように、歯科医院のM&Aを成功させるためには、カギとなるのは、間違いなくM&A仲介会社選びです。

依頼する会社によって、譲渡価格が大幅に変わったり、M&A成約までの期間が長期化したりするだけでなく、そもそもM&Aの成否自体が左右されるリスクもあります。

ここからは、M&A仲介会社を選ぶ際に注意すべきポイントについて解説します。

仲介会社自体について気を付けるポイント

M&A仲介業者を選ぶ際には、歯科医院のM&Aに関する知識や経験を持ち、ノウハウが蓄積されているかが重要です。

実績が豊富であれば、買手候補に関する情報を多く持っており、売手に多くの選択肢を提案できます。

目安としては、5社以上の候補を提示できる仲介会社が望ましく、1~2社の場合は要注意です。

また、担当者に対する会社のサポート体制が整っているかもポイントです。

特に、大手の仲介会社ではM&A仲介業務を未経験の新人が担当になる可能性があります。

全ての業種において誰にでもある新人時代ですが、M&A仲介業界では大手でも個人プレー色が強い会社もあり、上司からのフォローが不十分な場合も存在します。

売主としては、人生に一度の決断となることが多いM&Aにおいて、失敗は絶対に避けたいもの。

そのため、「規模が大きい会社だから」といって安易に依頼するのではなく、担当者の経験や会社としてのサポート体制を見極めることが大切です。

担当者について気を付けるポイント

M&Aアドバイザーは属人性が高い職業のため、会社だけでなく担当者の対応力や信頼性をより重視すべきです。

例えるならば、矯正専門医院を標榜していても、学会の専門医資格を持つ院長が担当するのか、研修医上がりの若手ドクターが担当するかで、大きな違いがあるでしょう。

つまり、担当者が歯科医院のM&Aを取り扱った経験があるか、歯科医院や業界について、どれだけ精通しているかは重要なポイントです。

また、過去に歯科医院のM&Aを仲介した実績があっても、売買双方がその後の経過に満足していないケースもあります。

具体的には、売手が「事前に説明を受けていなかった内容でM&A後に不利益を被った」と感じていたり、買手が「買収した後の医院運営方針について、イメージがちゃんと伝わっていなかった。その結果、医院運営がスムーズにできていない」と感じたりする場合です。

このようなケースを見抜くためには、担当者が歯科医院のM&A成立後、買手企業とのお取引が続いているかは勿論、売手の歯科医師とプライベートの付き合いがあるかを知ることも、担当者を判断する材料になるでしょう。

売手にとっては一生に一度の売却であることが多いため、M&Aに満足してもらえれば、感謝の気持ちからその後一生に渡って、プライベートで良好な関係が続くことも多くあります。

実際に弊社代表水谷が支援させて頂いた事例では、2018年以降、全ての売主の先生と定期的にプライベートでもお付き合い頂いております。

このように、担当者の経歴や人柄、売却経験者の先生との関係性を確認することも大切なポイントです。

株式会社と歯科医院との違い

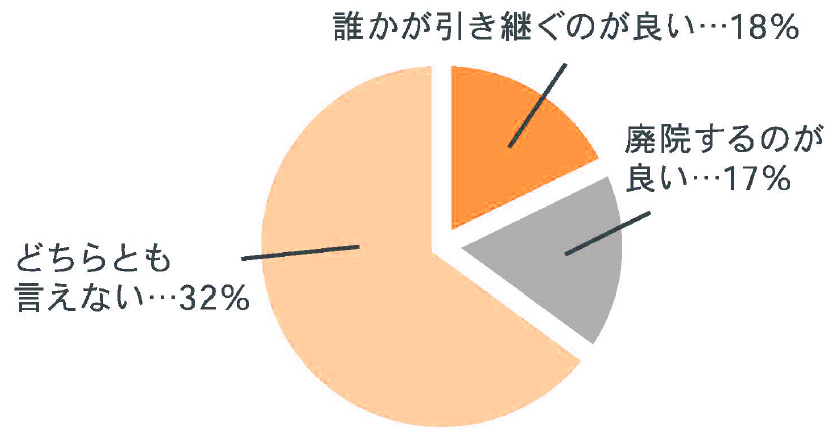

歯科医院では院長の人柄に患者さんやスタッフがついていることが多く、一般的な株式会社の社長よりも院長の果たす役割が大きい傾向にあります。

そのため、歯科医院のM&Aの際は、売却後も数年は院長に継続して勤務してほしいという買手からの要望が多いのが特徴です。

売却後に院長が勤務医として残る場合、買手と元院長が対等なパートナーとして協力し合うことでお互いの満足度が高まり、歯科医院の発展にもつながります。

また、買手側が経営業務を担い、売手側は歯科診療のプロとして、それぞれの得意分野に専念することで、医院のさらなる成長が期待できます。

このように、株式会社と異なり、歯科医院のM&Aにおいては売却後の売主の勤務条件や、買手との関係性構築が特に重要な要素となるのです。

実際にあった歯科医院売却の失敗事例について

ここからは、実際にあった歯科医院売却での失敗事例を3つご紹介します。

ケース1: 多くのM&A仲介会社に依頼しすぎたケース

初めに、売上規模が約5億円と比較的大きく、財務体質もしっかりしていた歯科医院をご紹介します。

こちらの歯科医院は、5社もの仲介会社に依頼をした結果、売却に動き始めてから5年たっても、当面のM&Aが期待できない状況です。

5年以上前から5社以上の仲介会社に依頼されていた先生から、弊社に一本化したいとご相談を頂いたものの、有力な弊社クライアントの買手様は全て、以前の仲介会社様との契約に縛られ、弊社からは提案できませんでした。

以前に依頼された仲介会社の担当者は既に退職され、会社としてもコンタクトはない状態。

結果として、売主の先生は当面の売却をあきらめざるを得ないことになりました。

年商5億円規模の会社で、ITなどのM&Aで人気の業種であれば、100近くの買手候補がリストアップされても不思議ではありません。

しかし、歯科医院の場合、引き受けを希望する会社は平均で5~10社程度です。

そのため、歯科医院のM&Aのケースでは、複数の仲介業者に依頼すると、同じ歯科医院の情報が限られた買手に何度も提供されてしまいます。

同じ歯科医院の情報を違う仲介会社から聞かされると、購入側は「何かしらの事情があって、売却を急いでいるのではないか」という印象を持ってしまいます。

結果として、買手から仲介会社に対しては「安い金額なら購入を検討する」といった条件でのオファーが多くなり、買手からの提案価格が下がっていまいました。

さらに、情報が出回りすぎたことで買手の関心も薄れ、塩漬け状態となったのです。

このケースからわかるように、仲介会社に複数依頼する際のデメリットを理解し、契約内容をしっかり確認した上で慎重に進めることが大切です。

ケース2: 資料が不十分で買手が撤退したケース

次にご紹介するのは、売却を検討中だった歯科医院の資料が不十分で、買手が撤退してしまったケースです。

こちらの歯科医院は複数のクリニックを運営しており、数億円の売上規模ではありましたが、クリニックごとに規則や給与体系が異なっていました。

というより明文化された規則が存在しませんでした。

決算書は1つの医療法人として作成されるものの、基本給や昇給が理事長一人の判断で決められており、基準が曖昧だったり、クリニックやスタッフごとの通勤方法も、理事長の裁量で決められたりしていた状況です。

例えば、あるスタッフは車通勤が許可されている一方で、別のスタッフは電車通勤のみといったものでした。

このように、規則が不明瞭かつ資料が不足していたことや、是正しないといけないことが多いと予想されたことで、買手は引き受け後の運営に対して不安を感じ、M&Aの検討を中止しました。

特に、投資ファンドなどのように、第三者の投資家の資金を預かって運用している買手にとっては、投資先に関する明確な情報や透明性が求められます。

そのため、資料が十分に整っていない場合や、医院運営にかかわるルールが不明瞭な状態でのM&Aでの引き受けは、社内や投資家に対する説明不足につながるため、大きなリスクとなります。

売却前に医院の規則を整理し、必要な資料をまとめておくことが、M&Aをスムーズに進めるために必要です。

スムーズにM&Aを進めるために歯科医院側が準備すべきことについて、きちんと理解していて、事前準備から伴走してもらえる仲介会社を選ぶことが大切でしょう。

ケース3: 歯科医院の知見がない仲介会社に依頼したケース

最後に、売却を希望していた歯科医師が、歯科業界や歯科医院に関する知見が乏しいM&A仲介会社に依頼してしまったケースをご紹介します。

歯科医院には他業界と異なる特有の運営方法があるため、M&Aのスキームも異なります。

スキームによっては、医院の管理者が交代せざるを得ない場合があるなど、医院運営に与える影響が出てしまう場合もあります。

また、過去の取引相場や業界の動向を把握していないと、買手に対象の歯科医院の適正価格を提案することができません。

このケースでは、仲介会社が規模感に応じた歯科医院の相場を知らなかったため、また、医院の持つ魅力を買手に対して十分に説明できなかったため、結果として相場よりも低い価格で売却のプロセスが進んでしまいました。

歯科治療に例えるならば、一度もフラップを開けたことがない歯科医師に、歯周外科処置を頼むようなことは避けた方が賢明といったところでしょうか。

こうした失敗を避けるためには、歯科医院の知見や歯科業界におけるM&Aの経験が豊富な仲介会社かを確認し、適切なアドバイスを受けることが重要です。

あらためて歯科医院のM&Aに失敗しないためには

歯科医院のM&Aを失敗しないためには仲介会社選びが非常に大切であるため、実績がある仲介会社を選びましょう。

歯科医院に関する情報を把握していることはもちろんのこと、買手の過去の買収条件や買手の資金状況ついて熟知しており、しっかり説明をしてくれる仲介業者であることを確認してください。

また、過去に仲介した歯科医院のM&Aの件数だけでなく、成約過程やその後の運営に売手・買手が満足しているかも確認すべきです。

売手・買手の当事者が売買に納得していない場合、仲介会社との関係性が良好に保たれていない場合も多くあります。

買手・売手との成約後の関係性をチェックすることも判断材料になるでしょう。

近年はM&A仲介を行う業者の増加とともに、質に幅が生まれているのが現状です。

一般的に仲介会社はリピーターになりうる買手側の立場に寄りがちと言われることもあります。

そういった事態を防ぐためにも、M&Aに関する経験が豊富なことは勿論、その上で、「M&Aによって歯科医師を豊かにしたい」だったり、「歯科業界をより良くしたい」という意思や熱意のあるM&A仲介会社を選ぶことが、歯科医院のM&Aを成功に導くカギかもしれません。